こんばんは。Aoiです。

お金に対する将来への不安がつきないご時世です。そんな中で多額の借金をする住宅ローンはかなり重荷になります。

以前、計画的に住宅ローンの繰り上げ返済をして支払利息を少なくしよう!という内容の記事を書きましたが、今では考えが改まり、繰り上げ返済は一切せずに資産運用する方向で考えています。

今回は住宅ローン繰り上げ返済と資産運用どちらがお得になるのか、シミュレーションしてみた結果について紹介したいと思います。

- 当初考えていた繰り上げ返済シミュレーション

- 一括投資で資産運用した場合の実績予測

- 積立投資で資産運用した場合の実績予測

- 何で投資すればよいのか?

- まとめ:住宅ローン繰り上げ返済より資産運用したほうがメリットが大きくなる可能性が高い

当初考えていた繰り上げ返済シミュレーション

我が家は3,300万円を35年返済で住宅ローンを組みました。基本情報は以下の通りとなります。

借入先:じぶん銀行

返済方法:元金均等返済

当初借入金額:33,000,000円

金利タイプ:変動金利

年利率:0.457%

毎月返済額:78,571

最終返済期日:2053年1月(35年)

年利率は現在0.41%となっており、私が住宅ローンを組んだ時よりもさらに低くなっています。

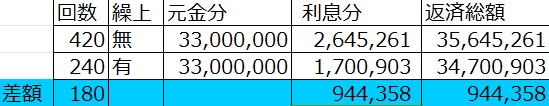

下表のように住宅ローン減税が終了した10年後に1,000万円、さらに10年後に残りの約400万円を繰り上げ返済して支払い年数を20年で終わらせようとしていました。

その結果、以下のように繰り上げ返済した場合としなかった場合で支払利息が約100万円お得になるという計算でした。

一括投資で資産運用した場合の実績予測

続いて10年後に繰り上げ返済に回す予定としていた1,000万円を資産運用として一括投資した場合のシミュレーションが以下グラフとなります。

25年後、元金1,000万円が以下のようになります。

年利2%で推移した場合:1,600万円(1.6倍)

年利4%で推移した場合:2,600万円(2.6倍)

年利6%で推移した場合:4,300万円(4.3倍)

※税金は考慮していません。運用益の20%が税金として徴収されます。

少なく見積もって年利2%で運用できたとしても、住宅ローンを払い終える25年後には600万円の利益が出ますので、この時点で繰り上げ返済による支払利息減額分100万円を大きく上回っています。ちなみに100万円の利益が出るのは5年後になります。

さらにうまくいって年利4%で運用できたとして、25年後には2.6倍に化けます。

さらにリスクととって投資し、世界経済が停滞することなく、成長し続けて年利6%で運用できたとすると25年後には4,200万円(4.2倍)になる計算となります。

住宅ローンは30年や35年など長期で組まれる方が多いと思いますが、資産運用も長期になればなるほど複利の効果でリターンが大きくなりますので、繰り上げ返済で支払期間を短縮するよりもローンを支払い終えるまでの期間資産運用したほうがメリットが大きくなる可能性が高くなります。

積立投資で資産運用した場合の実績予測

つづいては一括ではなく毎月2万円を積立で投資した場合のシミュレーションが以下グラフとなります。

30年後、元金720万円が以下のようになります。

年利2%で推移した場合:990万円(1.37倍)

年利4%で推移した場合:1400万円(1.94倍)

年利6%で推移した場合:2000万円(2.8倍)

※税金は考慮していません。運用益の20%が税金として徴収されます。

少なく見積もって年利2%で運用できたとしても、270万円の利益が出ますのでこの時点で住宅ローン繰り上げ返済の支払利息減額分100万円を上回っています。ちなみに100万円の利益が出るのは約19年後になります。

うまくいって年利4%~6%で運用できたとするとさらに大きな利益が生まれます。複利効果で年数が経過するほどリターンが大きくなっていきます。

何で投資すればよいのか?

では何を使って投資すればよいのかですが、積立投資の場合は運用益を非課税にできる「個人型確定拠出年金iDeCo」や「つみたてNISA」といった制度を使用するのがおすすめです。

私はじぶん銀行とも提携している「ウェルスナビ」というロボアドバイザーで全自動の資産運用を始めました。繰り上げ返済として使用する予定だった資金を投資に回しました。

コロナ渦で世界中の株価が下落した2020年3月ごろに始めましたが、上記の通りすでに10%以上の利回りとなっています。これから株価の回復とともにさらに大きい利回りになることを期待しています。

リスク許容範囲は5段階で選択できます。私は一番リスクのある5で運用しており、ポートフォリオは以下の通りで米国株を中心に世界の株式に分散投資しています。また、債券や不動産、株価下落時に強いといわれる金にも投資してリスク分散しているのが特徴です。

いつでも無料で入出金することが出来て預金替わりに使用できるという印象です。

デメリットは以下の通りです。

・入出金のタイミングが1日程度ずれる

・年利1%の手数料がかかる

しばらくはこのウェルスナビで運用してみます。

しかしながら、手数料がかなり高いため、折を見て引き出して「つみたてNISA」に移行しようと思っています。

・一括投資で短期的に運用したい

・ポートフォリオを学びたい

というかたはウェルスナビがおすすめです。

現在世界の株価は底値から少し上がってきていますが、まだ低い推移となっており、資産運用を始めるには絶好の機会だと感じます。

まとめ:住宅ローン繰り上げ返済より資産運用したほうがメリットが大きくなる可能性が高い

本日は住宅ローン繰り上げ返済 vs 資産運用、どちらがメリットが大きいのかを考察してみました。

住宅ローンの支払いは長期になりますが、資産運用も長期になればなるほど複利効果で運用益が増えていきますで、繰り上げ返済するよりも長期資産運用したほうが良いという結果になりました。

もちろん資産運用もリスクがありますので確実に増えるというわけではありませんし、住宅ローンの金利も変動金利であれば今後増えるリスクもありますので断言はできませんが、今度世界の人口増加とともに世界経済が成長していくことはほぼ間違いないと言われており、資産運用のほうがメリットが大きくなる可能性が高いです。

現在コロナ渦でで株価が低空飛行状態となっていますので、繰り上げ返済に使おう!と思っていた余剰資金がありましたら、この機会に資産運用を始めてみるのも良いかもしれません。

本日は以上です。